高管联手高盛 双汇激励局

共谋排斥第三方参与重组的架构

双汇管理层很早就试图解决激励问题,“海宇”和“海汇”两公司应运而生:管理层通过“海宇”低价受让双汇的国有股权,通过“海汇”的关联交易获得资金。不过,这种非正常的激励方式不仅影响到“双汇”正常的投融资策略和财务状况,而且在“海汇”被勒令整改和监管层股权激励新政策的压力下,陷入了无法破解的“激励”困局。

作为国际投行当中最负盛名的并购专家之一,高盛极有可能洞悉了双汇面临的这一局面,在与双汇管理层达成激励承诺的默契下,促使管理层先将“海宇”所持有的双汇股权低价向其转让。然后,高盛再用超常的高价竞投双汇集团股权,从而轻松地完成了并购。

无论并购方是国外产业资本还是国资背景,都很难使双汇管理层确信自己的利益会得到合理安排,而以高盛为代表的国外金融资本纯粹追求财务回报、不吝股权激励的特点体现出优势。值得深思的是,正是因历史及制度原因形成的管理层激励缺陷被外资利用作为工具,致使国有优势企业不断“外卖”。

本刊研究员 孙红/文

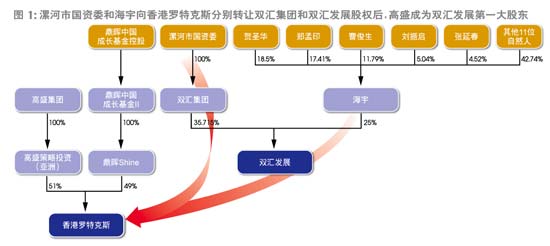

2006年6月6日和12月9日,国内肉制品企业龙头双汇发展(000895,以下简称“双汇”)发布公告,称控股股东河南省漯河市双汇实业集团有限责任公司(持有双汇18341.63万股,占35.715%的股份,以下简称“双汇集团”)已相继收到河南省国资委和商务部批复,同意漯河市国资委将其持有的双汇集团100%的股权以20.1亿元的价格转让给以高盛集团为实际控制人的香港罗特克斯有限公司(Rotary Vortex Limited,以下简称“罗特克斯”),转让后双汇集团整体变更为外商独资企业;同时根据双汇12月9日公告,商务部同意双汇的第二大股东漯河海宇投资有限公司(以下简称“海宇”)将其持有的双汇25%的股权以5.62亿元的价格转让给罗特克斯,转让后双汇变更为外商投资股份有限公司。2007年2月13日双汇发布公告,称有关罗特克斯收购事项,证监会已作出批复,对收购报告书全文无异议。至此,高盛并购双汇成为定局,再无变数(图1)。

因凯雷收购徐工案而引发的关于国有资产被贱卖给外资的广泛争议,使多家类似的股权转让审批工作遭遇反复论证,而高盛从2006年4月参与双汇集团股权转让招投标竞价以来,以出乎市场意料的速度完成了并购,成为2006年8月商务部《关于外国投资者并购境内企业的规定》出台后第一宗外资收购大型国企案例,这背后是否隐藏着特殊的玄机呢?

高盛用超常的高价竞得双汇国有股,原因在于可以从海宇得到补偿

2006年3月3日,在股权分置改革进行得如火如荼之际,双汇发布了一条公告,称漯河市国资委转让双汇集团国有产权事宜已经得到漯河市人民政府批复,并已与北京产权交易所有限公司(以下简称“北交所”)就此转让事宜签署《委托协议书》,双汇集团全部股权以10亿元的底价在北交所开始挂牌。此后,双汇开始正式启动股权分置改革,并声明股权分置改革将与双汇集团产权转让组合进行。

根据北交所的产权转让公告,漯河市国资委对股权受让方提出了多达13项具体要求,包括受让方资产规模必须在500亿元以上,须一次性支付全部产权转让价款;受让方必须“是国际知名的产业投资基金集团或产业投资企业”,“并具有全球性投资经验和网络”,不能是对冲基金和实业企业。规定还要求,意向受让方或其关联方不得在中华人民共和国境内直接或间接经营猪、牛、鸡、羊屠宰以及相关高低温肉制食品加工业,也不得是这类企业的控股股东或第一大股东,而且要求受让方需承担股改对价。显然,根据上述限制条件,国内外食品企业或其他有实力的企业集团均被排除在外,有资格购买的只能是国外投资银行。

挂牌期间,包括淡马锡、高盛集团、鼎晖投资、CCMP亚洲投资基金、花旗集团、中粮集团等10余个意向投资人先后与北交所进行项目洽谈。至3月30日17时挂牌结束,罗特克斯和以香港新世界发展有限公司及摩根亚洲投资基金为实际控制人的双汇食品国际(毛里求斯)有限公司两家机构送来了参与招投标竞价的报名资料。2006年4月26日,漯河市国资委宣布,由美国高盛集团、鼎晖中国成长基金Ⅱ授权并代表两公司参与投标的罗特克斯中标,中标价格为人民币20.1亿元。2006年5月12日,罗特克斯和漯河市国资委正式了签署了《股权转让协议书》。

高盛中标出人意料,出价不合常理

漯河市国资委在股权转让条件中曾明确规定“禁止同业竞争”,而罗特克斯的实际控制人高盛和鼎晖一起正好在双汇主要的竞争对手雨润食品集团有限公司(1068.HK,以下简称“雨润”)合计持有约12.37%的股权(按雨润上市时持股数计算),并占有11个董事会席位中的2席。这使罗特克斯的中标颇让人意外。漯河市国资委对此的解释是,出价高是高盛胜出最主要的原因。高盛中标价为20.1亿元,不仅高出挂牌转让价一倍有余,也高于之前夺标呼声最高的香港新世界发展有限公司及摩根亚洲投资基金为实际控制人的双汇食品国际(毛里求斯)有限公司18亿元的出价。

从双汇的关联交易公告中我们得知:双汇集团2005年收入和净利润分别是137亿元和1.07亿元,净资产为5.72亿元。双汇2005年的上述三项财务指标分别为134亿元、3.71亿元和18.07亿元。按35.72%的控股比例计算,体现在双汇集团报表的金额分别为134亿元、1.33亿元和6.456亿元(3.52×18341.63万股)。上述数据反映,双汇集团的收入主要来自双汇,而且双汇集团的其他业务亏损2600多万元,如果除去其对应的双汇净资产,双汇集团的净资产是负数(-7300多万元)。所以,双汇集团唯一有价值的资产就是所持的双汇股权,也可以由此推断,高盛此次并购双汇集团所图谋的其实就是双汇股权。

根据双汇4月24日公布的初步股改方案,股权受让方收购双汇集团后须承担双汇10送2的股改对价,则双汇集团的转让价格相当于2005年22.3倍市盈率和4.1倍市净率。尽管双汇集团拥有上市公司资产,但本身并没有上市,在国际直接投资市场,未上市的食品制造业企业的投资市盈率通常不会超过6-8倍。即使2005年初高盛在雨润即将上市前对其进行的投资,市盈率也不过14倍左右。在纽约证交所、纳斯达克市场等市场上,肉类食品行业上市公司的估值水平也并不高(表1),市盈率介于6至18倍之间。照此看来,此项交易对漯河市国资委相当划算,也为上级主管部门完成审批创造了有利条件。那么,高盛究竟为什么愿意以如此高价收购呢?

·新钢钒:具备超预期增长潜力 (02-28)

·电广传媒:博弈资产注入已难有超额收益 (02-28)

·沈阳机床:下半年产能逐渐扩张 (02-28)

·雅戈尔:审时出售中信证券股权助业绩大增 (02-28)

·横店东磁:业绩增长超市场预期 (02-28)

·华星化工:07年收益或高于预期 (02-28)

·锡业股份尽享行业景气大餐 (03-01)

·第一食品:关注资产整合动向增持评级 (03-01)

·S江钻:注资预期成就石油钻采龙头 (03-01)

·上海汽车分享行业高增长成果 (03-01)

·白云机场站在发展的新起点 (03-01)

·朱保国铁腕亲政 健康元三把火越冬 (03-01)

·天发三戴三摘红帽子始末 (03-01)

·深发展复制广州模式 (03-01)

·武钢股份投资概要:量增质优恒强恒精 (03-22)

·岳阳恒立股改忽悠谁 (03-21)

·武钢股份:精益求精 强者恒强 (03-22)

·上海机场:维持增持评级 (03-21)

·民生银行:风险约束下的净利高增长 (03-22)

·福成五丰受益奥运 (03-21)

·海螺型材多管齐下提升盈利 (03-22)

·苏州固锝快速增长趋势渐显 (03-21)

·五粮液唐桥接棒三板斧猜想 (03-22)

·鑫富药业泛酸钙龙头 化学原料药初显中国 (03-21)

·深南光A:转型基本成功 (03-22)

·恒瑞医药:制剂稳步推进 启动海外认证 (03-21)

·武钢分离债价值分析报告 (03-23)

·武钢股份:精益求精 强者更强 (03-21)