传媒板块:资本运作仍是股价上涨主要催化剂

2006年,中国广告市场花费总额为2730亿元人民币,较2005年增长18%,预计在奥运会的推动之下,未来2年中国广告市场同比增长将超过20%。各子行业状况苦乐不均,互联网广告未来4年将保持年均50%的复合增长率;奥运会的举办也将推动户外和电视广告保持20%以上的增长幅度,而报纸行业的增幅仍将延续下滑趋势。

从国际市场来看,互联网等新媒体07年平均动态市盈率在30倍左右,报纸、电视等传统媒体07年动态市盈率水平为20倍左右,中国传媒类A股以传统传媒产业为主,07年平均市盈率在40倍左右,已经处于合理估值区间,此外我们预计刺激传媒类股票上涨的主要行业因素在二季度还不会明朗,我们调低行业评级至“中性”。

在选择具体的投资品种时,我们从2个方面来进行分析:

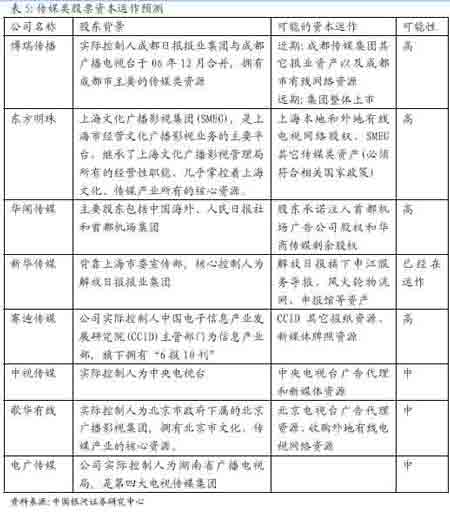

我们判断资产注入仍将频繁发生,在目前整体估值合理的情况下,基于资本运作而带来的传媒类公司外延式增长将是二季度传媒类股票股价上涨的主要动力。控股股东拥有丰富的媒体资源和注入优质资产的愿望是决定上市公司是否存在资产注入的最重要因素。我们判断博瑞传播、东方明珠、华闻传媒、新华传媒(已在运作)和赛迪传媒在未来6个月内有望通过资产注入提升估值水平。

在高估值背景下,我们从行业自上而下选择具有成长安全边际的公司。我们看好有线电视网络运营商的长期投资价值,同时我们认为奥运会的举办将给电视广告、户外广告和新媒体运营商(手机电视、高清电视等)带来业绩的惊喜,但我们认为报业的增速下滑值得警惕。

综合以上两点,我们推荐具有资本运作预期和较高安全边际的东方明珠,谨慎推荐博瑞传播、中信国安、中视传媒并建议战略性持有歌华有线和广电网络。我们认为其它存在资产注入预期的股票如华闻传媒和赛迪传媒也有一定的机会,但目前股价已经部分反映了这一预期。

一、资本运作预期是一季度股票股价上涨的主要推动因素

传媒行业一季度整体表现不佳。2007年1季度传媒板块上涨29%(Wind媒体II指数),同期沪深300指数涨幅40.5%,传媒板块的整体表现弱于市场。这可以从资金面得到解释,根据银河基金研究的统计,传播与文化行业股票占股票型基金投资市值的比例由2006年12月31号的1.41%降低到2007年1季度末的0.33%。我们认为这主要是由于传媒行业公司股价在06年下半年涨幅较大,估值水平已经处于或者接近合理的估值区间,基金资金流向市盈率水平更低的周期性行业。从一季度的情况来看,基金高价重仓股的整体表现都要弱于低价绩差股。

涨幅居前的股票具有重组、绩差和低价特征。07年1季度涨幅居前的股票赛迪传媒、电广传媒、新华传媒和博瑞传播都存在资本注入的预期或者正在进行定向增发的运作,其中赛迪传媒和电广传媒都属于绩差低价股。从过去一年的走势分析,涨幅居前的是华闻传媒、北京巴士、新华传媒和电广传媒这些基本面发生了巨大变化,在重组之前属于低价绩差股的公司。相对照的,歌华有线、东方明珠和中信国安这些绩优白马股只取得了与大盘相近的涨幅。这也体现了在整个市场流动性过剩推动之下,资金投机行为的加剧,对于这些重组之后的股票.我们认为其高估值水平值得警惕。

二、传媒行业总体状况

未来4年中国广告市场有望保持高速增长,电视和户外广告是主要受益者。2006年,中国广告市场花费总额为2730亿元人民币,较2005年增长18%,这一增幅与去年持平。而美国广告市场2006年的增幅仅为3.8%,日本英国则出现了负增长。中国广告市场规模继美国、日本之后与英国并列排在世界第三位。我们预计在奥运会的推动下,中国广告市场07、08年广告增速将同比增长20%以上,主要的受益者是电视广告和户外广告,间接受益者是有线电视网络的传输渠道商有线电视网。

成长性:互联网广告、户外广告、电视广告成长性优于报纸广告。

部分得益于世界杯对电视广告的推动作用,电视广告花费06年同比增幅达到18%,并占据广告总花费76%的市场份额,遥遥领先于其他媒体形式。其中,中央台及省会城市台的广告增长高于电视媒体的平均增长。我们预计随着2008奥运会的临近,以体育营销为中心的传播盛事再次成为热点,电视广告增幅有望再创新高。

研究机构提供的数据标明户外媒体同比增长9%,趋向平缓。但我们认为户外媒体的成长性应该要远远高于这一水平,而且随着奥运会的开展,户外媒体在08年还会出现大幅增长。具体子行业中,我们认为机场、楼宇电视和地铁电视由于受众人数的不断增长,长期前景看好,而公交电视由于受轨道交通的分流,成长将会放缓。

杂志同比增速10%,但各类刊物状况差别很大。家庭类、女性类和文摘类读物的增长达到20%以上,市场份额稳步提高,而计算机类杂志受到互联网冲击,再加上行业内竞争激烈,盈利水平下降,同比出现负增长。

报纸广告尽管依然有增长,但增速逐年下降,05年同比增展9.97%,06年同比增长5.97%。而根据全球报纸协会提供的数字,1995年到2005年,报纸发行量在美国下降了5%,在欧洲和日本分别下降了3%和2%;1994年,美国报纸广告占全美广告市场份额的22.4%,2004年这一比例下降到17.7%,报纸行业增速放缓已经是不争的事实。报纸广告的下滑主要有2个原因,一是新媒介分流报纸受众。以美国为例,从2000到2005年,拥有互联网的美国家庭中,18%取消了报纸订阅,预计到2010年,35%拥有互联网的家庭将取消报纸订阅。

二是传媒业逐步开放,报业竞争加剧。传媒市场的逐步开放,报业首当其冲,成为传媒行业竞争最充分的地带---集团内部竞争、同业竞争、跨媒体竞争日趋激烈。以北京为例,过去报业市场基本被《北京日报》、《北京晚报》和几家中央级报纸所分割,而目前北京地区报纸总量已经达到303种,其中综合性报纸多达十几种。我们预计报业未来的增长前景不容乐观,而同sina和sohu等主流门户网站相对,报业集团转向数字化和新媒体也并不具有后发优势。

从全球范围来看,互联网广告增速最快,而电视传播渠道(有线网络、DBS和IPTV)增速也高于全行业平均水平,报纸的发行额和广告增速停滞。

奥运会:关注对电视广告、户外广告和新媒体的推动。奥运会会带来游客的急剧增长,从而提升户外广告价值;根据2006年世界杯期间的广告市场表现,电视广告尤其是体育频道的广告额将出现爆发性增长。新媒体也将受益于奥运会的举办。国家广播电影电视总局副总工程师杜百川对媒体表示:2008年奥运准备期间,六大举办城市铁定会有包括3G、数字电视、IPTV、高清电视、移动电视等关键词的项目落地。我们预计对各地手机电视的业务限制将在07年底解禁,东方明珠有望获得新的利润增长点。

广电行业“十一五”规划及影响。广电总局副局长张海涛在CCBN2007主题报告会上阐述了广电“十一五”规划的主要内容,我们认为这再一次明确了有线电视网络运营商的战略地位,同时对于手机电视和高清电视的推出也有了进一步的时间表。

三、07年二季度投资策略:资产注入+高安全边际

我们看好传媒行业的长期投资价值,但是考虑到两点:

1.传媒股相对估值水平都处于或接近合理的估值区间。从国际市场来看,互联网等新媒体07年平均动态市盈率在30倍左右,报纸、电视等传统媒体07年动态市盈率水平为20倍左右。A股传媒类上市公司主营业务基本上都以传统媒体为主,平均市盈率在40倍左右,已经高于国际平均水平150%-200%,部分透支了未来2年业绩。

2.我们预计刺激传媒类股票上涨的主要行业因素,包括数字电视转换、新媒体(手机电视等)等的推广进度和对业绩的影响在二季度还不会明朗,我们判断行业管理政策不会发生大幅变动。

据此,我们对于二季度传媒行业的整体策略由推荐调低为“中性”。

在选择具体的投资品种时,我们从2个方面来进行分析:

1、我们判断资产注入仍将频繁发生,在目前整体估值合理的情况下,基于资本运作而带来的传媒类公司外延式增长将是二季度传媒类股票股价上涨的主要动力。

行业政策推动中国传媒行业走向资本市场。

我国传媒行业面临的客观形势也推动传媒行业走向整合。美国全国的报纸大致隶属于20家大公司,杂志属于6家公司;而中国的传媒媒体数量有可能排在世界最前列。

目前我国传统传媒企业正面临国外巨头的挑战、新媒体的分流和行业环境的变更。国外的传媒巨头如新闻集团、维亚康姆等都已经进入中国,逐步渗透到报纸、出版、户外广告和电视媒体等领域;新媒体特别是网络媒体对报纸等传统媒体行业的广告分流越来越明显;部分传统子行业的垄断地位减弱,如有线电视网络运营商面临卫星电视和IPTV的挑战,教材招标改革使得新华书店面临邮政系统的竞争和毛利率下滑的风险。传统传媒企业通过资本市场走向集团化、集约化和专业化是必然的趋势。

在整个传媒行业整合的背景下,我们认为控股股东具有资源优势和注入资产的愿望是决定上市公司是否存在资产注入的最重要因素。我们判断博瑞传播、东方明珠、华闻传媒、新华传媒和赛迪传媒在未来6个月内有望通过资产注入提升估值水平。

2、行业自上而下选股。在目前传媒类股票估值普遍较高的情况下,自上而下选择具有较高安全边际的股票也是我们考虑的重点。

从行业成长性分析,户外广告、电视广告增速最快,相关的受益者包括户外广告运营商博瑞传播、东方明珠和华闻传媒以及电视广告代理商中视传媒、东方明珠、电广传媒和广电网络。

我们依然看好有线电视网络的长期成长性。美国电视渠道的成长性也要高于电视广告的增速,而中国有线电视网的渠道稀缺性仍将长期持续,数字电视转换会带来ARPU的逐步加速上升,相关受益公司包括歌华有线、广电网络、东方明珠和电广传媒。

我们认为新媒体贡献大量的盈利仍需要1-2年的过程,但临近奥运会对新媒体的运营无疑有刺激作用。东方明珠的手机电视和中视传媒的高清电视有望在07年底获得更多政策性利好。

我们认为报业增速下滑已经是一个非常明显的趋势,但行业景气下滑也在推动相关公司向其它领域拓展如博瑞传播转向户外广告。我们认为博瑞传播优秀的管理团队是其拓展新的领域的最大优势。

综合以上两点,二季度的投资策略里,我们推荐具有资本运作预期和较高安全边际的东方明珠,谨慎推荐博瑞传播、中信国安、中视传媒以及有线电视网络股歌华有线和广电网络。我们认为其它存在资产注入预期的股票也有一定的机会,但高估值水平使其具有比较高的风险性。

·积极参与 谨慎对待 (04-06)

·股指期货预期下的市场猜想 (04-06)

·关注价格中枢的变化节奏 (04-07)

· 二季度大盘蓝筹股重新崛起 (04-04)

·整体上市:牛市永动机 (04-05)

·杭萧钢构跌停是否会带动市场调整 (04-05)

·张卫星:政策温和 对股市影响不大 (04-05)

·连续12个交易日小阴小阳 增量资金跑步进 (04-05)

·四大动力推高股指 (04-05)

·调整风暴四月呼之欲出 (04-05)

·平安证券:短线无恙中线危险 (04-06)

·会当凌绝顶 一览众山小 (04-05)

·中金07年二季度投资策略:股市投机气氛重 (04-05)

·多角度挖掘题材 (04-05)

·4月份中小板市场投资策略:低价送转成长 (04-05)

·北京奥运2800亿投资引发基建类公司突破性 (04-05)

·换一种思维认清目前市场形势 (04-04)

·民生证券:白马黑马一把抓 两手策略面对 (04-05)

·明天大盘洗盘的可能性大 (04-04)

·二季度保持分散投资策略 (04-05)

· 二季度大盘蓝筹股重新崛起 (04-04)

·重温巴菲特的投资策略 (04-05)

·每日投资咨询(4月4日) (04-04)

·股票市场:大股东售股可采取四种方式 (04-05)

·两类公司将直接或间接受益北京奥运 (04-04)

·二季度投资谁是真正的王者 (04-05)

·二季度影响市场因素分析及策略选择 (04-03)

·会当凌绝顶 一览众山小 (04-05)